- DATEV-Community

- :

- Programm-Bereiche

- :

- Betriebliches Rechnungswesen

- :

- Ermittlung der Gewinngrenze von 200.000 EUR für di...

- RSS-Feed abonnieren

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

Ermittlung der Gewinngrenze von 200.000 EUR für die Bildung eines IABs

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Hi,

ich habe folgende Situation.

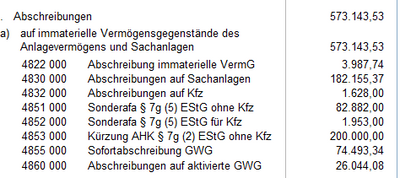

Mein Mandant hat im JA 2021 einen steuerlichen Gewinn in Höhe von 25.000 EUR, jedoch "nur" weil das Konto 4853 (SKR 03) - Kürzung AHK §7g (2) EStG über 200.000 EUR beträgt. Siehe Screenshot:

Müsste ich für die Ermittlung der Gewinngrenze diese Position zunächst hinzurechnen und käme dann auf einen Gewinn von über 200.000 EUR und dürfte damit keinen IAB in 2021 bilden?

Oder wie ist die Vorschrift zu verstehen?

§ 7g Investitionsabzugsbeträge und Sonderabschreibungen zur Förderung kleiner und mittlerer Betriebe wird geladen

[115]1Steuerpflichtige können für die künftige Anschaffung oder Herstellung von abnutzbaren beweglichen Wirtschaftsgütern des Anlagevermögens, die mindestens bis zum Ende des dem Wirtschaftsjahr der Anschaffung oder Herstellung folgenden Wirtschaftsjahres vermietet oder in einer inländischen Betriebsstätte des Betriebes ausschließlich oder fast ausschließlich betrieblich genutzt werden, bis zu 50 Prozent der voraussichtlichen Anschaffungs- oder Herstellungskosten gewinnmindernd abziehen (Investitionsabzugsbeträge). 2Investitionsabzugsbeträge können nur in Anspruch genommen werden, wenn

1. | der Gewinn

| ||||

2. | der Steuerpflichtige die Summen der Abzugsbeträge und der nach den Absätzen 2 bis 4 hinzuzurechnenden oder rückgängig zu machenden Beträge nach amtlich vorgeschriebenen Datensätzen durch Datenfernübertragung übermittelt. 3Auf Antrag kann die Finanzbehörde zur Vermeidung unbilliger Härten auf eine elektronische Übermittlung verzichten; § 150 Absatz 8 der Abgabenordnung gilt entsprechend. 4In den Fällen des Satzes 2 müssen sich die Summen der Abzugsbeträge und der nach den Absätzen 2 bis 4 hinzuzurechnenden oder rückgängig zu machenden Beträge aus den beim Finanzamt einzureichenden Unterlagen ergeben. |

5Abzugsbeträge können auch dann in Anspruch genommen werden, wenn dadurch ein Verlust entsteht oder sich erhöht. 6Die Summe der Beträge, die im Wirtschaftsjahr des Abzugs und in den drei vorangegangenen Wirtschaftsjahren nach Satz 1 insgesamt abgezogen und nicht nach Absatz 2 hinzugerechnet oder nach den Absätzen 3 oder 4 rückgängig gemacht wurden, darf je Betrieb 200.000 Euro nicht übersteigen.

(2) 115]1Im Wirtschaftsjahr der Anschaffung oder Herstellung eines begünstigten Wirtschaftsguts im Sinne von Absatz 1 Satz 1 können bis zu 50 Prozent der Anschaffungs- oder Herstellungskosten gewinnerhöhend hinzugerechnet werden; die Hinzurechnung darf die Summe der nach Absatz 1 abgezogenen und noch nicht nach den Absätzen 2 bis 4 hinzugerechneten oder rückgängig gemachten Abzugsbeträge nicht übersteigen. 2Bei nach Eintritt der Unanfechtbarkeit der erstmaligen Steuerfestsetzung oder der erstmaligen gesonderten Feststellung nach Absatz 1 in Anspruch genommenen Investitionsabzugsbeträgen setzt die Hinzurechnung nach Satz 1 voraus, dass das begünstigte Wirtschaftsgut zum Zeitpunkt der Inanspruchnahme der Investitionsabzugsbeträge noch nicht angeschafft oder hergestellt worden ist. 3Die Anschaffungs- oder Herstellungskosten des Wirtschaftsguts können in dem in Satz 1 genannten Wirtschaftsjahr um bis zu 50 Prozent, höchstens jedoch um die Hinzurechnung nach Satz 1, gewinnmindernd herabgesetzt werden; die Bemessungsgrundlage für die Absetzungen für Abnutzung, erhöhten Absetzungen und Sonderabschreibungen sowie die Anschaffungs- oder Herstellungskosten im Sinne von § 6 Absatz 2 und 2a verringern sich entsprechend.

Viele Grüße und vielen Dank!

Robert Schmulz

Gelöst! Gehe zu Lösung.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

...oder im vom Ihnen zitierten Gesetzestext:

"ohne Berücksichtigung der Investitionsabzugsbeträge nach Satz 1 und der Hinzurechnungen nach Absatz 2" 200k nicht übersteigen.

Also nein, kein IAB in 2021.

Einfache Anbindung aller Mandanten ans DMS mit meineKanzlei.io

Kollegenseminar buchen: Next Level Digitalisierung mit DATEV

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Vielen Dank!

Leider bleibt ein Störgefühl übrig...

Das "ohne" könnte man auch verstehen, dass es nicht berücksichtigt wird - also nicht hinzugerechnet wird.

Vielleicht will ich es aber auch nur so verstehen, weil wir den IAB unbedingt brauchen für 2021...

Natürlich will ich aber auch kein Prüfungsrisiko über 200k provozieren.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Dann hilft der zitierte Erlass, aber auch so heißt "ohne", dass Sie zur Ermittlung des relevanten Betrages alles rund um IABs bei der Ermittlung ignoriert werden soll.

Einfache Anbindung aller Mandanten ans DMS mit meineKanzlei.io

Kollegenseminar buchen: Next Level Digitalisierung mit DATEV

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Der IAB wird ausßerhalb desr Gewinnermittlung hinzugerechnet oder abzgeogen je nachdem.

Und daher heißt ohne einfach den Gewinn ohne IAB ermitteln. Ist er über 200 TEUR dann ist die Grenze überschritten und kein IAB möglich.

Vlt. haben Sie ja Glück und Sie können noch die Sonder Afa nach § 7g V in Höhe von 20% vornehmen, weil hier gilt nicht das WJ sondern das Vorjahr und wenn Sie über diesen Weg die 200 TEUR doch noch unterschreiten sollten sind Sie wieder im IAB Spiel.

U.K.Eberhardt

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Hallo ich möchte das Thema nochmal aufgreifen.

Ich sehe es so, dass die AHK Abzüge zur Ermittlung der Gewinngrenze nicht dem Gewinn hinzuzurechnen sind. Im BMF Schreiben steht 7g Abs. 2 Satz 1 und 7g Abs. 1 bleiben außer Ansatz.

Der AHK Abzug steht im 7g Abs. 2 Satz 3.

Ich würde so rechnen:

steuerpflichtiger Gewinn

+ im VZ ggf. (neu) abgezogener IAB gem. 7g Abs. 1

./. hinzugerechnete Auflösung des (alten) IAB gem. 7g Abs. 2 Satz 1

= Gewinngrenze

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Hallo @stbin,

vielen Dank für die bestätigende Einschätzung, zu diesem Ergebnis sind wir nach interner Diskussion auch gekommen. Enstcheidend waren für uns die "Sätze" AHK Abzug steht in Satz 3 und im BMF Schreiben wird "nur" Satz 1 erwähnt.

Nach den genannten Zahlen haben wir einen neuen IAB gebildet.

Viele Grüße

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Nach den genannten Zahlen haben wir einen neuen IAB gebildet.

Hallo,

darf ich fragen, ob die Veranlagung so "durchgegangen" ist oder gab es Probleme?

Vielen Dank im Voraus und viele Grüße

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Ich habe jetzt den exakt gleichen Fall.

Würde das BMF-Schreiben auch so auslegen, dass die Kürzung der AHK nicht gewinnerhöhend zu berücksichtigen ist.

7g Absatz 2 Satz 3 EStG (Regelung zur AHK-Kürzung) ist nicht erwähnt und ist in der Praxis ja auch innerbilanziell abgebildet, daher würde ich das so auslegen wollen.

Es bleibt aber auch bei mir ein Störgefühl, weil es inhaltlich "gefühlsmäßig" so keinen Sinn macht und es in meinem Fall jetzt auch um sehr große Steuerauswirkung geht bei der Entscheidung 7g ja oder nein.

Hat mittlerweile noch jemand Erfahrungswerte dazu, ggf. was die Veranlagung damit gemacht hat?

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- RSS-Feed abonnieren

- Beitragslink

- Als unangemessen melden

Hallo, ich halte an meiner o.g. Auffassung bzw. Ermittlung fest und habe es auch so durchgezogen. Es kam kein abweichender Steuerbescheid und kein VdN.

Der AHK Abzug steht im 7g Abs. 2 Satz 3 und dieser Satz ist nicht bei der Hinzurechnung erwähnt.

Sollte das FA anderer Auffassung sein wüsste ich nicht wie sie das begründen wollen.

VG